美国医疗行业迎来了全年最大一笔交易。

动脉网获悉。美国药品零售巨头CVS近日宣布将以690亿美元收购健康保险公司Aetna(安泰)。该笔交易是美国医药零售行业历史上最大的一笔交易,也是今年以来全球医药行业发生的最大一起交易。

Aetna是美国领先的商业保险公司,向政府、企业和个人提供提供了财险、寿险、健康险等保险服务。其在健康保险领域拥有超过2300万会员,2016年度健康保险保费收入为134.69亿美元。

CVS收购Aetna,也让美国医药零售行业和健康保险行业寡头垄断的局面进一步加剧。

全美最大医药零售商如何炼成

美国医药零售行业现处于双雄并立的局面,CVS在门店数和零售规模上稍逊沃尔格林,但总体营收超过沃尔格林。

据CVS2016年年报,其在全美拥有超过9700家药店,其中1100家配置了“分钟诊所”,PBM业务(药品福利管理)拥有近9000万会员。

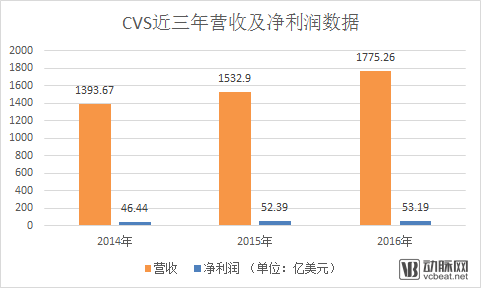

2016年,CVS营收为1775.26亿美元,较2016年上涨15.8%;净利润为53.19亿美元,较2016年上涨1.5%。

CVS发轫于上世纪60年代,期初业务并非为医药零售,在经营健康产品两三年之后才逐步把经营重心放到医药零售上。到1970年,CVS在美国新英格兰州和东北区域开店数量达到100家;到1985年,CVS年销售额突破10亿美金。

从70年代开始,CVS开始行业间的并购整合,开启全国扩张之路:1972年,CVS收购克林顿药品折扣店;1977年,CVS收购新泽西州兄弟连锁药店;1990年,CVS收购人民药店……

在一路收购扩大规模的同时,CVS亦注重横向并购,扩展经营范围:2006年,CVS收购“分钟诊所”,开始树立起药店内包含小型诊所的全新经营模式,2007年CVS与PBM(药品福利管理)公司Caremark合并,发力PBM业务。

CVS最近一笔大的收购发生于2015年,其耗资19亿美元拿下了美国零售商塔吉特(Target)旗下的1600多家药店、80间诊所,一跃成为全美最大的医药零售商和药房服务商。

CVS收入来自于两大核心业务:零售药店和药学服务。其中,药学服务是指全方位的PBM服务,包括CVS Caremark提供的药房邮购服务、专科药房和输液服务,健康管理计划、处方管理、索赔处理等。该业务的客户主要是雇员、保险公司、工会、政府雇员组织、健康计划、管理医疗补助计划以及其他健康福利计划赞助商或个人。

CVS Caremark管理着超过7500万会员的处方配药,通过5个邮购药房、专业药房、长期护理药房和全国68000多家零售药店网络来实现(其中有4.1万连锁药房,2.7万单体药房)。

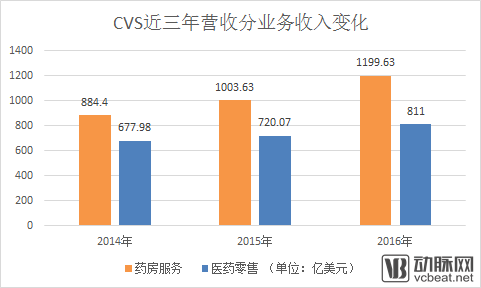

从数据可以看出,CVS的药房服务收入是高于医药零售业务的,2016年药房服务收入接近1200亿美元,医药零售业务收入则为811亿美元。

CVS缘何青睐Aetna?

Aetna(安泰保险)是世界上历史最悠久的健康保险公司之一。1850年开设了Annuity部门,开始了人寿保险业务,1853年Annuity部门独立出来成立安泰人寿保险公司。在美国,该公司在医疗、牙科、药物以及人寿和团体残疾保险行业位居前列。

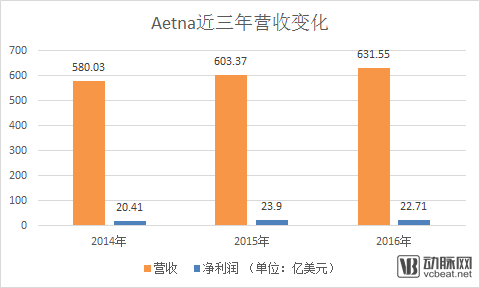

根据Aetna公司2016年年报,其2016年营收为631.55亿美元,较2015年上涨5%;净利润为22.71亿美元,较上年下降5%。同样据Aetna2016年报,其拥有2311万健康险会员。

CVS收购Aetna有多方面的原因。其一是二者是多年的合作伙伴,两家公司于2010年签署合同,由CVS向安泰保险提供药品福利管理服务(PBM),不过该合同将于2019年底到期。今年早些时候,CVS和安泰保险的高管都表示,正致力于对合同作出有益双方的修改。

其二是美国电商巨头在今年早些时候宣布进入医药零售领域,给医药零售行业带来冲击。根据报道,亚马逊已经在全美12个州获得了药品批发的监管许可,将全面开启医药流通业务。

其三是沃尔格林与CVS的竞争尚在,CVS欲扩大经营规模,拉开与沃尔格林的身位。事实上,在CVS不断并购的过程中,沃尔格林亦抓紧时间在进行美国国内及海外的扩张。扩张动作包括与欧洲最大的健康产品分销商联合博姿合并、谋求收购美国第三大医药零售商Rite Aid等。

就在CVS确认收购Aetna之前,沃博联(沃尔格林和联合博姿合并而来)刚刚宣布战略投资中国医药零售巨头国大药房,投资额度为27.67亿美元,获得了国大药房40%的股权。

其四是CVS和Aetna的管理层认为,二者的合并能够产生业务协同效应,减少业务成本,提高双方的效益。据外媒报道,二者此前已“秘密磋商数个月”。

在传出委身CVS之前,Aetna已有过多次“绯闻”。包括去年,Aetna被监管机构封锁后,被迫放弃与竞争对手Humana达成的370亿美元收购协议,后者表示这笔交易将损害竞争对手和消费者。

根据CVS和Aetna达成的协议,CVS将支付Aetna股东每股207美元以获得其股份,包括145美元现金和62美元的CVS股票。加上Aetna公司的负债,本次交易总共将耗资770亿美元。

CVS将Aetna收入囊中之后,将形成涵盖“PBM+医药零售+健康保险+医疗服务”的健康服务体系,Aetna的2300万会员将成为CVS的“流量来源”,而Aetna也将享受到CVS提供的更精细的药品福利管理和控费。更重要的是,二者的结合将形成强有力的议价联盟,对药企、医疗机构等的议价能力将更强,有助于进一步削减运营成本。

这两家公司表示,交易完成后的第二个完整年度(如果交易在2018年下半年完成,第二个完整年度即为2020年)的成本协同效应将达到7.5亿美元。他们预计,这将增加调整后的每股收益达1~5%。

大摩的分析师亦认为,本次交易将“使CVS的利润来源更多样化,为新的医疗零售模式奠定基础”。

当然,本次交易还将通过美国商务部门的反垄断调查,以确认其联盟不会损害行业和消费者的利益。

启示:中国医药零售应加紧整合

CVS长期作为国内医药零售行业的对标企业,其不断地并购整合也给中国医药零售行业带来诸多启示,包括横向扩张以实现经营模式多样化,纵向扩张以形成规模优势。

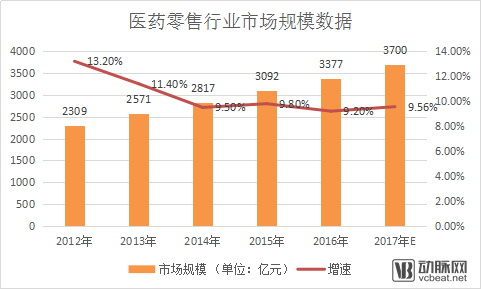

目前,国内医药零售行业规模化不足的问题仍然存在。据商务部数据,2016年国内销售前100位的药品零售企业门店总数为5.43万家,占全国门店数12.2%;销售额为1070亿元,占零售市场总额29.1%;排名前三的零售企业市场份额仅为6.7%。而对比美国的数据,其排名前三的企业占总市场份额超过80%。这意味着在连锁率及市场集中度上,我国还有很大的提升空间。

值得注意的是,我国零售药店保有率已非常高。按2016年数据,13.75亿人口/44.6万家店,约3082人/店的密度,而发达国家的“饱和标准”为2500人/店。这意味着在人口数量无大幅变动的情况下,未来新建门店不会成为进入医药零售的主要方式。

近年的政策给行业集中度提升提供了便利条件,如“药品流通行业发展规划2016-2020年”提到,到2020年,药品零售连锁率应达50%以上;而日益严苛的监管环境和产业环境也令单体及小规模连锁乐于投身巨头怀中,加盟或被并购成为非常经济的出路,这些都将助力行业集中度提升。

从产业实践看,目前医药零售行业有四家上市公司:一心堂、老百姓、益丰大药房,大参林一心堂、老百姓、大参林营收及利润水平较为接近,益丰次之;在扩张方式上,均是内生性+外延式扩张,不过各有主线及地域差异。

一心堂深耕云南、聚焦川渝;老百姓重点选择中南区域发力;益丰以精细化管理见长;大参林新上市,将充分利用新上市优势密集布局。未来,已上市的四家企业将持续统治已布局地区,全国将成区域割据局面。

除已上市企业外,产业资本和非上市公司在投资并购方面亦表现活跃。甘肃众友、陕西华康、全亿健康几家在近年均进行了大规模的区域扩张,有望成为地区性龙头企业。

综合来看,医药零售是一个低频高单价行业,受益于大健康产业发展、医药卫生体制改革带来的机遇,市场规模持续扩容。在政策和资本驱动下,医药零售行业正通过并购整合着力解决“小散乱”、集中度低、专业化程度低等问题,处于极速的变动周期,行业机会巨大。

来源:

0

元