截至目前,11家再保险公司尽数披露2季度偿付能力报告,通过数据梳理,蓝鲸保险发现,截至年中,再保险公司合计实现960亿保险业务收入,其中,中国再保险及子公司中再产险、中再寿险揽下7成,稳坐行业首位宝座。但从自身角度而言,中国再保险上半年保费、净利润同比均有所收缩。

与此同时,蓝鲸保险注意到,中外资再保险公司在保险业务收入市占率、净资产实力方面,均现明显差异,与外资直保公司身处相同境遇,外资再保险公司似乎也难打开市场。在中资再保险公司发展势头迅猛,以及营改增等政策环境下,外资再保险公司抢滩市场之路,尤显漫长。

再保公司上半年实现960亿保险业务收入,中再集团揽下7成

近日,中再财险、中再寿险接连发布2季度偿付能力报告,至此,11家再保险公司偿付能力报告已披露完毕,分别包括中资公司中国再保险、中再财险、中再寿险、前海再保险、太平再保险、人保再保,以及外资险企德国通用再保险上海分公司(以下简称“德国通用再保险”)、汉诺威再保险上海分公司(以下简称“汉诺威再保险”)、RGA美国再保险上海分公司(以下简称“RGA美国再保险”)、法再北分、慕再北分。

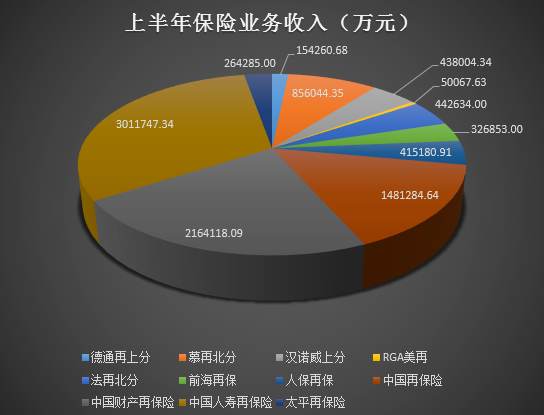

梳理来看,今年上半年,11家再保险公司共计实现960亿保险业务收入,其中,仅中国再保险(148.13亿)及中再财险(216.41亿)、中再寿险(301.17亿)即获取665.72亿元保险业务收入,占再保险公司保费的69%。

与之形成巨大反差的是RGA美国再保险,上半年实现5.01亿元保险业务收入,占比仅有0.5%,排在再保险公司队尾。其余再保公司上半年保费收入则集中于十亿量级区间。

净利润方面,共有8家再保险公司实现盈利,其中,中国再保险、中再财险、中再寿险盈利情况同样排在前列:中再财险上半年实现9.26亿元净利润;中再寿险紧随其后,上半年实现9.08亿元净利润;中国再保险净利润则达到4.12亿元。

与此同时,再保险公司中,有3家险企在上半年出现亏损,分别为RGA美国再保险,前海再保险以及人保再保,其中,成立不足2年的前海再保险亏损最为严重,净亏5737万元,人保再保与RGA美国再保险则分别亏损4815.8万元与1005万元。

再来看11家再保险公司的现金流动情况,德国通用再保险在今年1、2季度分别净现金流出1.14亿元、3801万元,据称是由新增国债投资所致;慕再北分净现金流出现象同样严重,截至2季度末,净流出7.56亿元;法再北分在一季度净现金流入3.47亿元的前提下,2季度流出3.28亿元。与此同时,汉诺威再保险、前海再保以及太平再保险则分别在2季度出现净现金流出。

此外,尤为值得关注的是,中再寿险在今年上半年现金流动体量巨大,1季度净流出25.93亿元,2季度净流入34.45亿元,其中,投资活动净现金流较上季度增加107.18亿元。

偿付能力方面,截至2季度末,11家再保险公司核心、综合偿付能力充足率均在200%以上,整体充足。

中外资再保险公司实力有别,市占率、净资产现“断层”

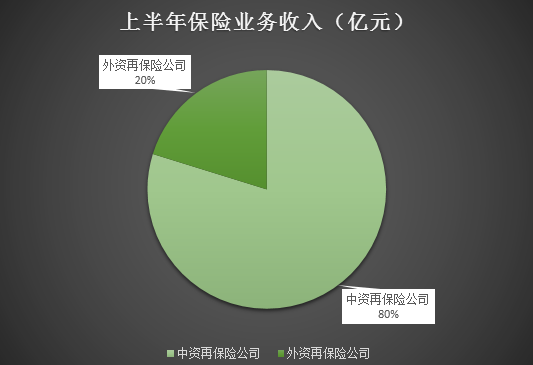

蓝鲸保险注意到,除了各再保险公司表现有所差异外,中、外资再保险公司的整体成绩也出现分化。从保费收入表现来看,上半年,6家中资再保险公司保险业务收入合计达到766.35亿元,而5家外资再保险公司合计保险业务收入仅有194.10亿元。

对于外资再保险公司保险业务收入相对较低的现状,经济学家宋清辉指出,“或主要与目前的政策因素有关,例如营改增政策,当境内保险公司向境外险企提供完全在境外消费的再保险服务,免征增值税”,这对外资险企具有优势的业务领域产生影响。

同样形成巨大反差的还有中外资再保险公司的净资产。5家外资再保险公司中,截至今年2季度,仅有慕再北分(26.53亿)、法再北分(20.57亿)净资产超过20亿,净资产实力最为薄弱的是RGA美国再保险,净资产仅有2.27亿元。

反观中资再保险公司,除太平再保险净资产(14.97亿)相对较低外,其余险企2季度末净资产均超过外资再保险公司,中国再保险净资产更是高达554.93亿元,中再财险、中再寿险净资产均超过百亿。

“资本实力弱的再保险公司将面临诸多限制,一方面是影响其业务开展”,宋清辉向蓝鲸保险分析称,这或也是外资再保险公司保险业务收入较少的原因之一。

“另一方面,则意味着其抗风险能力较弱”,宋清辉进一步解释道。再保险属于资本密集型与技术密集型行业,资本实力至关重要。

事实上,外资再保险公司并非全然没有优势,目前5家外资再保险公司均为国际大型保险公司在境内设立的子公司,可依托于母公司的承保经验与独特的经营理念,同时,国务院发展研究中心金融研究所保险研究室副主任朱俊生曾向蓝鲸保险介绍称,“外资险企可以通过对母国公司在境内开展业务进行承保,获取相对稳定的一笔收益”。

此外,不可否认的是,目前国内近200家直保公司,而再保险公司数量极为有限,市场空间尚未完全打开,虽然目前已有中国人保、太平保险等相继设立再保公司,服务自身直保公司,同时延伸保险产业链。但此前,曾有人保集团人士表示,出于风险分散原则,不会将全部再保险业务分给人保再保。综上来看,中资保险集团设立再保险公司,并非限制外资保险公司市占率较低的主要原因。

打铁还需自身硬,宋清辉指出,“从目前情况看,外资再保险公司规模普遍较小、市场普遍认可度低、分支机构不健全。未来,外资再保险公司应扬长避短,做好优势项目,突出产品创新,以实现突围。”

中国再保险上半年净利润缩水2成,年中后布局动作频繁

聚焦到企业中,最为值得一提的,是目前行业老大中国再保险的表现。

目前,中国再保险及旗下中再寿险、中再财险,保费市占率、净资产、净利润均在行业领跑,在主业突出的前提下,中国再保险又陆续拿下直保、资管、保险经纪等牌照,保险产业链渐趋完善。

然而,近期中国再保险发布的中期业绩数据,却并不乐观,多项业绩数据同比有所下滑。具体来看,今年上半年,中国再保险总保费收入663.08亿元,同比缩减2.24%;净保费收入实现608.91亿元,缩减幅度达到7.05%,对此,中国再保险解释称,总保费收入下降,一方面,主要受上年同期再保险业务基数较高影响,另一方面,是受监管政策导向及行业加速转型影响,储蓄型业务成本高企,在对高成本业务控制下,境内储蓄型业务分保费收入同比下降。

净利润收缩现象则更为严重,今年上半年,中国再保险净利润为23.68亿元,较上年同期30.04亿元的净利润,同比下滑21.17%,其中,归属于母公司股东净利润为23.31亿元,同样同比减少约21个百分点。

对此,中国再保险在上半年业绩预减公告中分析,一是因2017年上半年通过处置房地产收入7.27亿元,使业绩基数较大;二是受目前保险市场竞争激烈、成本上升的影响,承保效益有所下降。

随即,瑞银发布报告,表示中国再保险中期业绩表现疲弱,上半年盈利低于预期,仅达市场对其全年预测目标的36%,主要由于寿险转分表现疲弱,同时表示,中国再保险的业绩表现,印证了其对寿险再保险行业发展放缓以及汽车再保险需求疲弱的看法。

事实上,年中以后,中国再保险动作频繁,相继设立中再巨灾科技公司、中再巨灾管理公司,意在于巨灾保险领域谋求突破;中再产险获批在全国银行间债券市场,公开发行10年期可赎回资本补充债券,发行规模不超过人民币40亿元;近日,中再产险与大地保险作为战略投资者认购长城资产股份事宜获银保监会批复。

综上看来,下半年以来至今,中国再保险已在保险业务拓展、资产管理等多方面有所动作,今年下半年,中国再保险扭转当前业绩同比收缩的态势或势在必行,成绩如何,尚是未知数。

来源:蓝鲸新闻 2018-09-12

0

元