2015年11月,在土耳其安塔利亚峰会上,二十国集团(G20)首脑通过了旨在遏制跨国企业规避全球纳税义务的BEPS行动计划。为了让这一行动计划在中国落地,国家税务总局近些年修订相关法规,6号文正是其中之一。

近日,国家税务总局国际税务司相关负责人表示,6号文对2009年《特别纳税调整实施办法(试行)》(下称“2号文”)相关内容进行了补充修改和细化,进一步明晰税务机关的调查调整程序、调整方法等相关工作内容。同时,还考虑了当前国际税收新形势,根据G20倡导的“利润在经济活动发生地和价值创造地征税”总原则,充分借鉴了新的国际税收规则和G20税改成果。

张宇告诉第一财经记者,相比于2009年的2号文,6号文在延续之前主要内容基础上最大变化是融入了BEPS行动计划新成果。比如强调“利润应在经济活动发生地和价值创造地征税”,跨国公司惯用的使用交易净利润法对关联交易进行定价的方式将会被改变,企业在分配利润时需要从整个价值链的角度来考虑;且交易净利润法也被设置更多门槛,比如重大无形资产交易就不适用。

其实,为了将BEPS行动计划快速落地,国家税务总局不仅仅出台了6号文,早在2015年就施行《一般反避税管理办法》,以震慑企业不符合商业意图的避税筹划,《非居民企业间接转让中国财产企业所得税若干问题的公告》,从制度上解决了境外投资者间接转让我国财产、规避我国税收的问题。

2016年,又相继出台了《关于完善关联申报和同期资料管理有关事项的公告》、《关于完善预约定价安排管理有关事项的公告》,前者旨在要求大型跨国企业披露更详尽的年度关联业务往来报告表、国别报告和转让定价同期资料,以便于税务机关判断企业是否采取不合理避税手段;后者规范了预约定价安排谈签流程,以便更好地指导税企双方谈签预约定价安排。

在张宇眼里,上述法规构成了中国新反避税法规体系重要一环,而6号文则是“主心骨”,是反避税法规体系“最大的、最后的一片拼图”。至此,2016年出台的两个法规和6号文这三个文件基本替代了此前我国反避税的核心文件2号文。

打击逃避税力度加码

将BEPS行动计划融入中国反避税法规体系,目的是加大打击逃避税力度。

国家主席习近平在去年9月G20杭州峰会上,会见中外记者介绍峰会成果时表示,“我们决心深化国际税收合作,加大打击逃避税行为的力度,支持发展中国家税收能力建设,通过税收促进全球投资和经济增长。”

国家税务总局局长王军在全国税务工作会议部署今年工作时表示,深度参与国际税收改革和治理,严厉打击国际逃避税行为,帮助发展中国家提高税收征管能力,完善我国国际税收治理体系。

张宇告诉第一财经记者,中国加大打击跨国企业逃避税力度是大趋势,其他国家的税务机关也是如此。未来跨国企业纳税人与税务机关、国与国之间税收博弈将会越来越多。

“中国税务机关打击跨国企业逃避税行为的广度和深度将明显提高,比如6号文不仅关注那些关联交易金额大、长期亏损的企业,还重点关注利润水平与其所承担的功能风险不相匹配或分享收益与分摊成本不相配比的企业,关注范围更广;而调查深度也不再只是关注单个纳税人利润水平,而从交易安排入手还原交易,进行特别纳税调整。”张宇称。

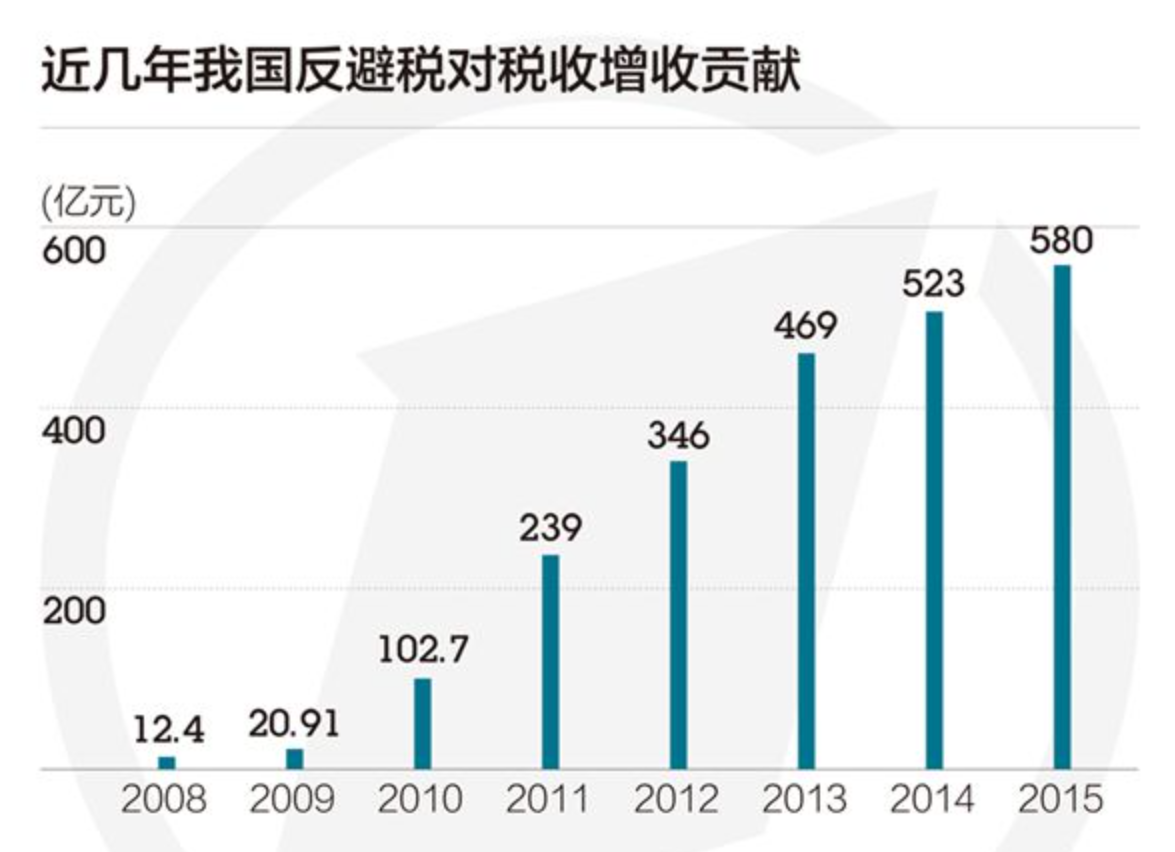

近些年中国反避税对税收贡献快速增长。国家税务总局数据显示,2005年中国反避税对税收贡献仅为4.6亿元(以下“元”均指人民币),2015年这一数字达到580亿元。

在打击跨国企业逃避税行为下,一些在华大型跨国企业补缴税款。比如2014年苹果电脑贸易(上海)有限公司补缴相关税款4.52亿元及滞纳金0.65亿元;微软补缴税款约8.4亿元;2015年跨国IT巨头“A集团”补缴的14亿元税款,是我国公布反避税额度最大的案件。

张宇建议,面对中国逐步完善的反避税法律体系,跨国企业应该提高自身的转让定价等管理水平,事先做好合理规划,规避税务风险。

国家税务总局国际税务司司长廖体忠去年底撰文称,为落实BEPS行动计划和金融账户信息自动交换,下一步中国还要继续推动法律法规和制度的完善,比如,金融机构与税收管理机关之间的信息共享、个人所得税法的完善、境外所得税抵免制度的完善、受控外国公司制度的细化、所得错配国际规则的引入、资本弱化规则的修订、企业集团成本费用分摊规则的完善等。

来源:第一财经 2017-04-12